Jaaroverzicht 2023

Via ons jaaroverzicht proberen we u een duidelijk beeld te geven van de nog aan te geven bedragen in uw belastingaangifte. Meer informatie omtrent de werking kan u hieronder terugvinden.

Raadpleeg uw Jaaroverzicht

Het jaaroverzicht van uw rekening kan u terugvinden in uw Client Zone in LYNX+.

Zodra u ingelogd bent in LYNX+, kan u de Client Zone raadplegen door rechtsbovenin op het menu te klikken en te kiezen voor de Client Zone.

Eenmaal in de Client Zone, kiest u voor Documenten en Berichten. Het jaaroverzicht vindt u vervolgens terug onder Documenten.

Toelichting over de vrijstelling op dividenden

Sinds 1 januari 2020 geldt er voor elke belastingplichtige natuurlijke persoon een vrijstelling van de eerste schijf van 800 euro aan ontvangen dividenden (maximumkorf). Op deze schijf wordt de Belgische roerende voorheffing dus vrijgesteld. Deze vrijstelling is van toepassing op alle dividenden, van zowel Belgische als buitenlandse bedrijven. Maar zij geldt echter niet voor dividenden van beleggingsfondsen, juridische constructies, ETF’s en de rente-inkomsten die u ontvangen heeft op de rekening.

Indien er binnen uw maximumkorf sprake is van dividenden waarop u wel reeds Belgische voorheffing heeft betaald (bv. Belgische dividenden), dan dient u dit niet aan te geven. U kan de betaalde roerende voorheffing terugvorderen in het vak VII code 1437-18: verrekenbare roerende voorheffing ingehouden op dividenden die van de personenbelasting zijn vrijgesteld.

Let op: U mag in dit vak enkel de reeds betaalde Belgische roerende voorheffing aangeven (maximaal € 240, wat neerkomt op de Belgische roerende voorheffing van 30% op € 800 aan dividenden).

Indien er binnen uw maximumkorf sprake is van dividenden waar u nog geen Belgische roerende voorheffing op heeft betaald, wat in principe het geval zal zijn voor ontvangen buitenlandse dividenden, dan dient u de ontvangen netto bedragen niet aan te geven (tot uw korf gevuld is). Concreet dient u dus de 800 EUR dividenden waarop u vrijstelling kan genieten, af te trekken van de netto ontvangen (buitenlandse) dividenden. Het resterende bedrag (uitgezonderd Belgische dividenden aangezien hier reeds roerende voorheffing op afgehouden werd) dient u aan te geven in het vak VII, code 1444-11.

Praktische Voorbeelden

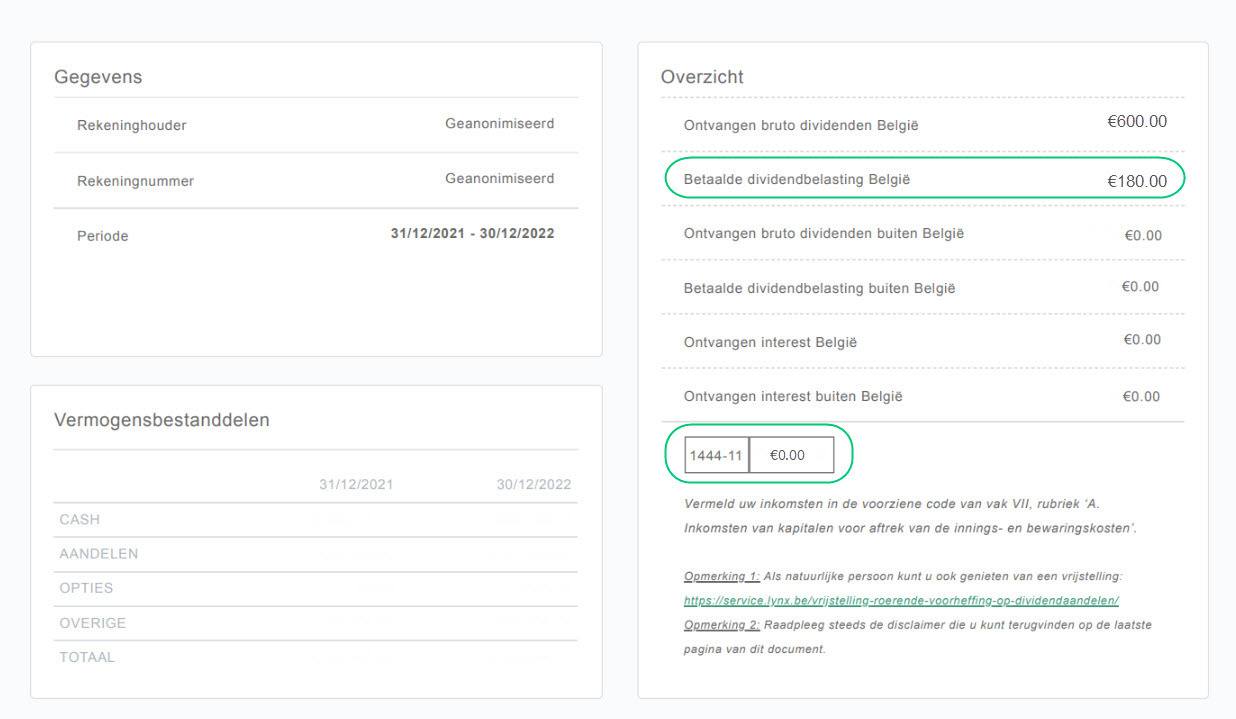

Stel u hebt in inkomstenjaar 2023, 600 EUR aan Belgische dividenden ontvangen. De roerende voorheffing in België werd reeds ingehouden en bedraagt 180 EUR ( 600 x 0,30) en dient ingevuld te worden onder code 1437-18.

De code 1444-11 geeft een bedrag van 0 EUR aan, gezien u geen buitenlandse dividenden ontvangen heeft.

Let op: Deze vrijstelling geldt niet voor dividenden van beleggingsfondsen, juridische constructies, ETF’s en rente-inkomsten.

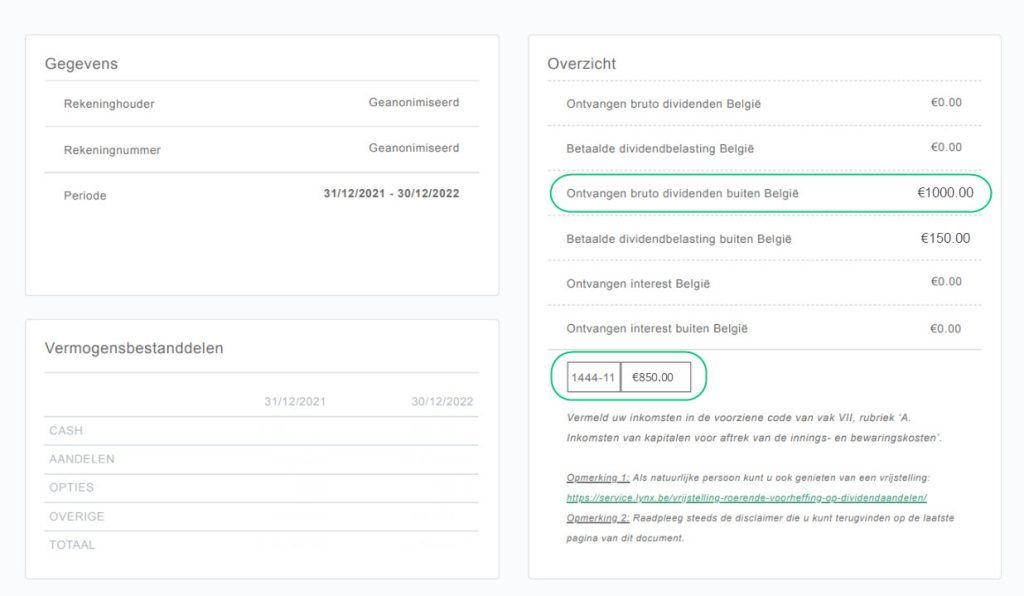

Stel u had in inkomstenjaar 2023, 1000 EUR aan buitenlandse dividenden ontvangen. Hierop betaalde u 150 EUR buitenlandse bronbelasting. Concreet dient u dus op het netto dividend van 850 EUR nog Belgische roerende voorheffing te betalen. Hierdoor verschijnt dit bedrag voor u in vak 1444-11.

U kan echter voor al uw verschillende rekeningen, 800 EUR in mindering brengen wat als gevolg heeft dat u 50 EUR (850– 800) in vak 1444-11 kan aangeven.

Let op: Deze vrijstelling geldt niet voor dividenden van beleggingsfondsen, juridische constructies, ETF’s en rente-inkomsten.

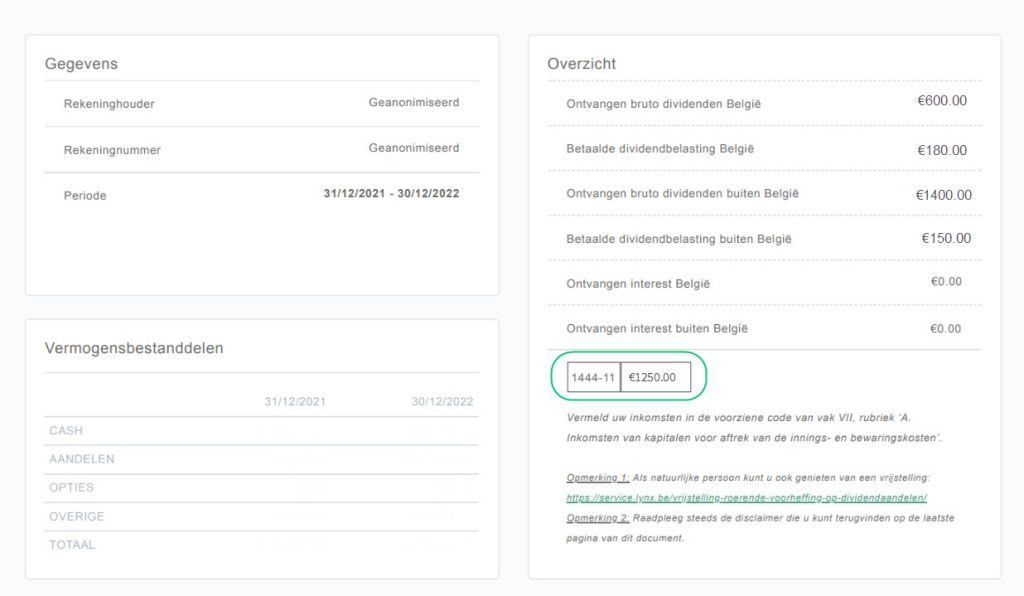

Stel dat u voor inkomstenjaar 2023 2.000 EUR aan dividenden hebt ontvangen. Hiervan zijn er 600 EUR aan Belgische en 1.400 EUR aan buitenlandse dividenden.

De roerende voorheffing werd op de Belgische dividenden reeds ingehouden en bedraagt 180 EUR (600 x 0,30) en dient ingevuld te worden onder code 1437-18. Het maximale bedrag aan dividenden waarop de roerende voorheffing vrijgesteld is, bedraagt echter 800 EUR. Dit betekent dat er nog 200 EUR (800 – 600) aan dividenden is die gebruikt mag worden om deze korf te vullen.

U hebt 1.400 EUR in buitenlandse dividenden hebt ontvangen, waarop reeds 150 EUR buitenlandse bronbelasting is betaald. Concreet dient u dus op het netto dividend van 1.250 EUR nog Belgische roerende voorheffing te betalen. Hierdoor verschijnt dit bedrag voor u in vak 1444-11.

U kan echter voor al uw verschillende rekeningen, 800 EUR in mindering brengen. Van deze korf hebt u reeds 600 EUR gebruikt voor de vrijstelling van uw Belgische dividenden, wat betekent dat er nog 200 EUR aan dividenden is die gebruikt mag worden om deze korf te vullen. In dit voorbeeld kan u dus de 200 EUR vrijstelling nog aftrekken van het bedrag in vak 1444-11, waardoor als u nog kan genieten van deze vrijstelling, een bedrag van 1.050 EUR (1.250 – 200) kan aangeven.

Let op: Deze vrijstelling geldt niet voor dividenden van beleggingsfondsen, juridische constructies, ETF’s en rente-inkomsten.

Veelgestelde Vragen

Elke natuurlijke persoon die belastingplichtig is in België kan genieten van deze vrijstelling. Rechtspersonen kunnen dus niet van deze vrijstellingsregel genieten.

Deze vrijstellingsmaatregel is van toepassing op alle buitenlandse en Belgische dividenden, maar zij geldt echter niet voor dividenden van beleggingsfondsen, juridische constructies en ETF’s. Er wordt geen onderscheid gemaakt tussen binnenlandse of buitenlandse dividenden. U kan uw korf tot maximaal 800 euro vullen met:

- Dividenden waarop roerende voorheffing is ingehouden, of

- Dividenden waarop nog geen roerende voorheffing is ingehouden

U kan uw korf met vrijgestelde dividenden vullen tot het maximum van 800 EUR. Hierop geldt dus een tarief van 30% roerende voorheffing. Het maximale bedrag aan roerende voorheffing die u dus kan recupereren bedraagt 240 EUR voor het inkomstenjaar 2023 (aanslagjaar 2024).